„Alles Eigentum ist Kapital und Nichteigentum, Schulden sind, wie jede Staatsanleihe beweist, ebenso Kapital und alles Kapital ist gleich und verkörpert sich in bedruckten Papierzetteln, die auf der Börse hoch- und niedergehen. Die wirkliche Wertbildung ist ein Vorgang, der ganz der Sphäre der Eigentümer entrückt bleibt und auf völlig rätselhafte Weise ihr Eigentum bestimmt.“[1]

Zusammenfassung und Folgerungen

Trennung von Eigentum und Verwaltungsfunktion

Im entwickelten, monopolistischen Kapitalismus (Imperialismus) sind die Kapitalansammlungen (insbesondere AGs) zwangsläufig immer seltener im Eigentum und in gleichzeitiger Verwaltung von Einzelkapitalisten. Die kapitalistischen Eigentümer treten einen Teil ihres Profits ab an die hoch bezahlten „Dirigenten“ („Manager“), die dafür als Vorstand oder Aufsichtsrat im Interesse der Eigentümer den Laden organisieren. Diese Trennung von Eigentum und Funktion schreitet im Verlauf des Kapitalismus voran und verdeutlicht sich an den börsengehandelten AGs: „Die Trennung des Kapitaleigentums von der Anwendung des Kapitals in der Produktion, die Trennung des Geldkapitals vom industriellen oder produktiven Kapital, die Trennung des Rentners, der ausschließlich vom Ertrag des Geldkapitals lebt, vom Unternehmer und allen Personen, die an der Verfügung über das Kapital unmittelbar teilnehmen, ist dem Kapitalismus überhaupt eigen. Der Imperialismus oder die Herrschaft des Finanzkapitals ist jene höchste Stufe des Kapitalismus, wo diese Trennung gewaltige Ausdehnung erreicht.“[2]

Diese Trennung ist logisch und zwangsläufig, so wie auch die Entstehung von Börsen und Aktien logisch und zwangsläufig ist. Die Form der börsengehandelten Aktie mit dieser Trennung von Eigentum und Verwaltung, diese weite Entfernung von der rückständigen Form des Einzelkapitalisten weist bereits über den Kapitalismus hinaus, zeigt die Form großer Konzentration und Zentralisation des gesellschaftlichen Reichtums bereits deutlich im Kapitalismus. Doch innerhalb des kapitalistischen Systems mit seinen unlösbaren Widersprüchen bewirkt diese Entwicklung letztlich das Gegenteil, nämlich erneut die verstärkte Aneignung gesellschaftlichen Reichtums in wenigen Händen, eine Vertiefung des Widerspruchs zwischen der Konzentration gesellschaftlichen Reichtums und seiner privatkapitalistischen Aneignung durch die Bourgeoisie. Dieser sich vertiefende Widerspruch zeigt erneut die Fäulnis dieses Systems und die Unfähigkeit des Kapitalismus solche elementaren Widersprüche zu lösen.

Trotz der Trennung der gleiche Ursprung

Fiktives Kapital entsteht nicht durch Luftbuchungen, sondern zunächst als Mehrwert und wird dann aus der Sphäre des realen Kapitals abgezogen. Reales und fiktives Kapital sind somit gleichen Ursprungs, auch wenn mit der Verwendung als fiktives Kapital dann kein neuer Mehrwert entsteht.

Kapitalkreislauf, fiktives und reales Kapital

Reales Kapital ist alles Kapital, was in der kapitalistischen Produktion und Zirkulation angewendet wird, es ist Kapital, was zum Ankauf von Produktionsmitteln und Arbeitskraft verwendet wird.

Fiktives Kapital hingegen ist kein selbstständiger Wert, weil es nicht dazu verwendet wird Arbeitskraft und Produktionsmittel zu kaufen und den Kreislauf des Kapitals zu durchlaufen. Fiktives Kapital hat nur einen schwankenden Preis und existiert insbesondere in Aktien und der Staatsschuld. Fiktives Kapital sind auf Papier gedruckte Rechtsansprüche auf einen Teil des Mehrwertes (in Form von Zins oder Dividende).

Der Preis einer Aktie (=Aktienkurs) weicht von dem Eigenkapital – welches durch das fiktive Kapital repräsentiert wird – ab. Im Normalfall ist der Aktienkurs höher als der entsprechende Bruchteil Eigenkapital der AG.

Fiktives Kapital ist kapitalisierter Ertrag

Der durch die Anwendung des realen Kapitals einer börsennotierten AG erzielte Gewinn wirkt maßgeblich auf den Aktienkurs. Ein Aktienkurs ist somit die Kapitalisierung dieses Gewinnes in die Zukunft, kapitalisierter Ertrag.

Daneben bestimmen weitere Faktoren die Bewertung fiktiven Kapitals (Höhe des Zinsfußes, Profitversprechen bei risikoreicheren Anlagen, Gesamtkapitalmenge), diese resultieren im Wesentlichen aus der Wahl der Bourgeoisie bezüglich der Anlage Ihres Kapitals (Produktionsmittel, Aktien, Zinspapiere, Immobilien usw.).

Verbindung von Börsenkursen und Realwirtschaft

Der Preis der Aktie hat durchaus eine reale Verbindung zum wirklichen Kapitalumlauf. Je profitabler dieser für die Zukunft erwartet wird, desto höher der Preis für das fiktive Kapital. Das gilt auch umgekehrt: „Dem außenstehenden Betrachter erscheinen die Finanz- und Gütermärkte als zwei weitgehend voneinander unabhängige Gebilde mit eigenen Gesetzmäßigkeiten. Spätestens aber seit Anfang der dreißiger Jahre weiß man, welche Auswirkungen dramatische Vermögensverluste an den Börsen, auch wenn sie nur auf dem Papier zu stehen scheinen, auf die Realwirtschaft haben können.“[3]

Des Kaisers neue Kleider – neue Märkte und alte Erkenntnisse

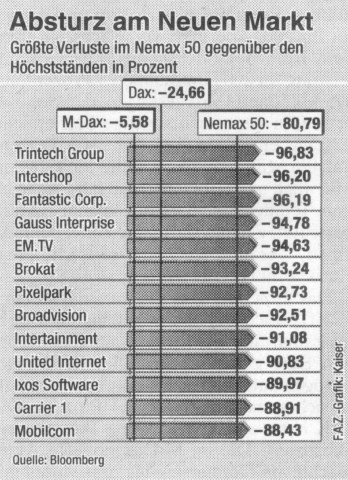

Vor wenigen Jahren wurde in der BRD in Anlehnung an den US-amerikanischen Technologiemarkt „Nasdaq“ ein neuer Teil der Börse eröffnet, der „Neue Markt“. Eigentlich sollten dadurch verhältnismäßig kleine, neue Firmen in die Lage kommen, sich für langfristiges Wachstum Kapital an der Börse zu beschaffen. Der „Neue Markt“ führte dann ein mehrjähriges mehr oder weniger Schattendasein, bis 1999 etwas unvermutet ein absoluter „Zockermarkt“ aufkam. Über 300 AGs, überwiegend Internet-, Technologie-, Medien- und Biotechnologiefirmen verschiedenster Teilbereiche werden dort bis heute gehandelt. Doch „Dem Goldrausch folgt Katzenjammer“[1] und: „Von der Prinzessin zum Aschenputtel? Noch vor einem Jahr mit Superlativen überhäuft, überzieht inzwischen eine endlose Welle negativer Schlagzeilen den Neuen Markt.“[2]

Rückblende:

„Überhäufung mit Superlativen“ ist wahrlich die richtige Beschreibung. Was haben sie nicht alles behauptet: Es kommt die „neue Ökonomie“, die Zukunft ohne Schweiß und Maschinenöl, das Rad war praktisch neu erfunden ! (diesmal allerdings ganz anders und virtuell, viel besser also)

Und es trifft ja zu: Insbesondere ausgelöst durch das Internet passiert, was im heutigen Kapitalismus äußerst selten geschieht: Es entsteht ein großer, völlig neuer Markt, der noch zu verteilen ist, wo die Marktanteile erstmals festgelegt werden müssen. Dies ist oftmals zwar nur scheinbar der Fall, da sich hinter vielen dieser neuen Namen alte Gesichter verbergen. Dennoch, eine Verteilung von Marktanteilen ist in dieser Größenordnung eine Seltenheit.

Die Euphorie trieb den Aktienindex für den Neuen Markt, den Nemax-All-Share© am 10.03.2000 bis auf 8.559 Punkte, die in dem Index an diesem Tag erfassten 226 Unternehmen kamen zusammen auf einen Aktienwert von DM 450 Milliarden, so viel, wie heute die Aktien von Allianz, Telekom und Siemens zusammen wert sind. Der größte Teil dieser Firmen macht zu diesem Zeitpunkt nur Verluste, bei nicht wenigen ist der Verlust größer als der Umsatz.

Wer kennt eigentlich BroadVision?

So gibt es zum Beispiel die Firma „BroadVision AG“, die haben irgendetwas mit Internetsoftware zu tun. Ihre Aktien waren bei Höchsstand über DM 42 Milliarden wert, was ungefähr der aktuellen Bewertung von VW entspricht. Diese Internetfirma wollte im Jahr 2000 etwa DM 860 Millionen Umsatz machen, dabei sollte ein Gewinn von etwa DM 30 Millionen entstehen. Der Umsatz von VW war 70-mal so hoch, der Gewinn 134-mal. Dennoch hatten die Aktien von BroadVision und VW ähnliche Preise und das war kein Einzelfall.

Hier zeigten sich viele Börsenregeln wie im Brennglas:

Es gilt die Zukunftserwartung. BroadVision behauptet mit ihrer Internetechnologie in den nächsten Jahren riesige Umsatzsteigerungen und höchste Profite zu erreichen.

In Erwartung von Traumrenditen gibt es mehr und mehr Käufer. Je verrückter sich das Ganze hochschaukelt, desto faszinierender, Goldfieber bricht aus. Solange es Leute gibt, die für diese Aktie so viel bezahlen wie (in Relation) für eine VW-Aktie und mehr als für viele andere DAX-Aktien, solange wird die BroadVision-Aktie so hoch gehandelt, auch wenn der Gesamtwert der Aktien schon dem erwarteten 48fachen Jahresumsatz von 2000 entspricht.

Mal gewinnt man, mal verliert man...

Mittlerweile hat BroadVision seine Prognosen nach unten revidiert, Konkursgerüchte machen die Runde... Statt DM 30 Millionen Gewinn erzielt man DM 250 Millionen Verlust in 2000, wenn es gut läuft, wird irgendwann nach 2003 zum ersten Mal eine Mark Gewinn gemacht. Ach ja, der Aktienkurs ist von 94 Euro in etwas mehr als einem Jahr auf 2,90 Euro, also um 97% gefallen.

Das ist kein Einzelfall, denn der ganze Index reduzierte sich bis Anfang April 2001 gegenüber seinem Höchststand um 82,5 %; von DM 100, die am 10.03.2000 hier angelegt wurden, sind also im Schnitt noch DM 17,50 über, oder: fiktives Kapital von damals DM 450 Milliarden sind weitgehend vernichtet. Keines der bekannten und umjubelten Schwergewichte (Mobilcom, T-Online, EM-TV, Intershop) blieb verschont. Damit greift die Kehrseite der Medaille: die Zukunftserwartungen werden nicht erfüllt, die Hoffnungen zerplatzen, jetzt gibt es mehr Verkäufer als Käufer und es geht abwärts (ggfls. eben auch um 97%).

Dabei war von Anfang an klar, dass – wenn überhaupt – nur einzelne dieser Firmen die völlig überdrehten Prognosen erfüllen können. Schon früh verkündet die Investmentbank Merrill Lynch: „Wir schätzen, dass 75 Prozent aller dot.com-Firmen Europas in den nächsten Jahren entweder durch Zusammenschlüsse oder durch Konkurse verschwinden werden“[3] Der weltgrößte Computerchiphersteller Intel ist an über 400 kleinen, jungen Firmen der Branche beteiligt. Einige wird man nun wohl in Konkurs gehen lassen, denn eine Nachfinanzierung „machen wir aber nur, wenn die Technik einzigartig ist. Sonst müssen wir die Firma fallen lassen.“[4]

Sie haben gar nichts an!

Und da erscheint einem plötzlich dieses Kindermärchen: „Des Kaisers neue Kleider“. In diesem läuft der Kaiser halb nackt durch die Straßen und verkündet seinen Untertanen, dass dies die neueste Mode sei. Bis ein unartiges Kind ruft: „Er hat doch gar nichts an!“. Da dreht die Story und auf einmal fällt es allen auf, die sich vorher blenden ließen, dass der Kaiser gar nichts anhat und das Nichts eben keine Kleider sind – weder alte noch neue. Und so war es auch nach aller Begeisterung über die „neue Ökonomie“, irgendwann wurde in ein paar Bilanzen geschaut und festgestellt: diese AGs machen meist Verlust, sind reine Kapitalvernichtungseinrichtungen. „Sie haben gar nichts an“ – sie erzielen keinen Profit! Und die meisten werden auch nie welchen erzielen, die Ersten sind schon pleite. Kaum Profit zu erzielen oder Pleite zu machen ist aber an der Börse nicht unbedingt der letzte Schrei und so ist die neue Mode der neuen Märkte schnell abgeflaut.

Wieder einmal wurden weniger die Goldgräber reich, sondern hauptsächlich diejenigen, die nicht nach Gold graben, sondern die Werkzeuge zum Graben anbieten, also insbesondere die Banken. Wenn der Ausscheidungsprozess und die Aufteilung der Märkte abgeschlossen sein wird, wird die so genannte neue Ökonomie endgültig in die so genannte alte Ökonomie integriert, die bekannten Monopole picken sich die interessanten Rosinen, die übrig bleiben.

1 FAZ Verlagsbeilage, vom 06.03.2001

2 ebenda

3 FAZ vom 19.05.2000

4 T. Krumm, Intel-Investmentmanager für Zentraleuropa in FAZ vom 14.06.2000

Fiktives Kapital bewirkt reale Ausbeutung

Obwohl das fiktive Kapital nicht zum Ankauf von Produktionsmitteln und Arbeitskräften dient, hat es zunehmende Bedeutung für die Produktionsverhältnisse. Ein Gutteil der Verschärfung der Ausbeutung resultiert aus dem fiktiven Kapital. Auch das fiktive Kapital soll sich rentieren, also werden Steuern und Abgaben erhöht, damit die Zinsen der Staatsschuld gezahlt werden können; Kurssteigerungen an der Börse sollen durch Rationalisierung und stärkere Ausbeutung erreicht werden.

Entwicklungstendenz des fiktiven Kapitals

Der Anteil fiktiven Kapitals an der Gesamtkapitalmenge ist in den letzten Jahrzehnten sprunghaft gestiegen. Diese Tatsache allein führt tendenziell zu einer Erhöhung der Aktienkurse und bewirkt damit wiederum eine Mehrung des fiktiven Kapitals.

Gleichzeitig erhöht sich das Risiko der (teilweisen) Vernichtung dieses fiktiven Kapitals, was jedoch nicht fälschlicherweise als Automatismus zu verstehen ist.

Kapitalismus ohne Börse?

Das fiktive Kapital ist weder besonderes Krebsgeschwür des Kapitalismus, noch eine qualitativ neue Entwicklung der letzten Jahre oder Jahrzehnte. Es ist zwangsläufiger, notwendiger und nicht abzutrennender Bestandteil des Kapitalismus. Lenin führt dazu aus:

„Die Kapitalien der Banken teilt der Verfasser [Bankier Agahd[1]] in „produktiv“ (in Handel und Industrie) und „spekulativ“ (in Börsen- und Finanzoperationen) angelegte ein; dabei glaubt er von dem ihm eigenen kleinbürgerlich-reformistischen Standpunkt aus, man könne unter Beibehaltung des Kapitalismus die erste Art der Kapitalanlage von der Zweiten trennen und die Zweite beseitigen.“[2]

Sobald Kapital als Anlageform in verschiedenen Unternehmen verglichen und schnell und einfach gehandelt werden sollte, da entstanden Börsen und spätestens da schlug notwendigerweise die Geburtsstunde des fiktiven Kapitals als Ausdruck einer Fortentwicklung innerhalb des Kapitalismus.

Irrungen und Wirrungen oder Perspektive?

Die Existenz von realem und fiktiven Kapital führt nicht nur in bürgerlichen Theorien und Studien zu einer Vielzahl von Irrungen und Verwirrungen. Auch bei vielen, die eine Veränderung der Verhältnisse anstreben, findet sich eine große Zahl von falschen Theorien und Betrachtungen, die von der Klassenfrage ablenken und/oder unbegründete Hoffnungen auf das baldige Ende des Kapitalismus gerade durch die Börsenspekulation wecken. Die richtigen Erklärungen und Erkenntnisse von Marx (insbesondere im 3.Band des Kapitals) und Lenin (insbesondere in „Der Imperialismus als höchstes Stadium des Kapitalismus“) werden dabei meist ignoriert, was geändert werden sollte.

Die Reaktion setzte bereits bei Entstehung des fiktiven Kapitals die propagandistische Teilung von gutem und schlechtem Kapital, von ehrlicher Arbeit und faulem Spekulantentum in die Welt, der deutsche Faschismus trieb dies mit der antisemitischen Variante vom raffenden und schaffenden Kapital mit tief greifenden Folgen voran.

Unsere Analyse muss dagegen stehen, muss die Dinge wieder auf die Füße stellen, damit wir wieder bei der Klassenfrage landen.

Dies bedeutet die Bekämpfung aller Kapitalisten, also sowohl die mittelständischen Ausbeuter mit ihrer Handwerksbude, als auch die Spekulanten, die auf eine Mehrung fiktiven Kapitals setzen. Wobei man sie letztlich sowieso nicht trennen kann, wenige Kapitalisten legen ihr Kapital nur in der einen oder anderen Sphäre an, so haben die Mittelständler in der Regel auch Aktien und umgekehrt. Eine Trennung zwischen Arbeitsplätze schaffenden und Arbeitsplätze vernichtenden Kapitalisten gibt es nicht, Kapitalisten „schaffen“ sowieso keine Arbeitsplätze... Solche Trennungen bereiten nur der Demagogie vom raffenden und schaffenden Kapital weiter den Boden, genau wie Darstellungen blutsaugender Kraken als Spekulanten und Börsen als reine Spielcasinos. Deshalb sind Forderungen nach „demokratischer Kontrolle“ der Finanzmärkte, nach der so genannten Tobin-Steuer[3], dem Verbot bestimmter spekulativer Geschäfte oder Parolen wie: „Investieren statt spekulieren!“[4] abzulehnen. Solche Forderungen, die einseitig und besonders auf die Spekulation abzielen und andere Kapitalanlagen verschonen, stellen letztlich nichts anderes dar als die Forderung nach einem „sauberen, geordneten Kapitalismus“, nach der Stabilisierung des Systems. Wir aber brauchen Kämpfe, die ihn in Unordnung bringen und den Weg bereiten für seine Überwindung und damit dann auch die Abschaffung der Börsen!

Fiktives Kapital und Börsen sind im Kapitalismus schlüssig und notwendig, sie können nur im Zuge der revolutionären Beseitigung des gesamten Kapitalismus abgeschafft werden!

Arbeitsgruppe Fiktives Kapital

/ Rudolf Fürst

1 Hilferding, Das Finanzkapital, S. 201

2 Lenin, Der Imperialismus als höchstes Stadium des Kapitalismus, S. 63/ 64

3 Süddeutsche Zeitung (SZ) vom 20.10.2000

4 in der 1914 erschienenen Schrift „Großbanken und Weltmarkt“, nach: Lenin, Der Imperialismus als höchstes Stadium des Kapitalismus, LW 22, S. 234.

5 ebenda.

6 Diese Steuer soll einen kleinen Promillesatz von jeder Transaktion umfassen, die Erlöse soll den verarmten Völkern der sogenannten 3.Welt zufließen.

7 Transparent einer PDS-Gruppe bei einer Aktion vor der Frankfurter Börse.

Spenden unterstützen die Herausgabe der Kommunistischen Arbeiterzeitung

- KAZ Nr. 298

- Übersicht

- Editorial

- Als ich vor Jahren

- INHALT

- Börse – Krise – Krieg

- Was ist fiktives Kapital?

- Börsen und Aktien

- Kurse und Gründergewinne

- Was bestimmt die Börsenkurse?

- Sonstige Formen fiktiven Kapitals

- Zusammenfassung und Folgerungen

- Wohlstand im Alter mit Aktien? Die Riester-Rente als Förderung des fiktiven Kapitals

- Die Große Krise 1929 bis ...

- Das Beispiel Japan

- Übernahmeschlachten

- Der Anteil am großen Kuchen

- Die Ruhe ist vorbei!

- Strasbourg beugte sich dem „deutschen Leitrecht“

- Mit der „Operation Totschlag„ auf dem Weg nach Europa

- Neue Runde im Kampf der belgischen Stahlarbeiter

- Nachruf

- Solidarität mit Thung